クレジットカードの審査に落ち続けてしまう人の多くが気づいていないのが、信用情報に事故情報が登録されている=ブラックリスト状態 です。

ブラックリストに登録されると、クレジットカード、ローン、スマホの分割購入など、あらゆる審査が通りにくくなり、日常生活に大きな支障が生まれます。

この記事では、ブラックリストの仕組み、3つの信用情報機関(CIC・JICC・KSC)の違い、登録される5つの主な原因、カードが使えない期間、確認方法、そしてブラック中でも使える代替手段まで徹底的に解説します。

さらに、スマホの契約審査に通らない人でも契約できる ミラモバイル についても紹介し、審査に不安がある人でも通信環境を確保できる方法をわかりやすくまとめています。

ブラックリストは誰にでも起こりうる問題ですが、正しい知識があれば、生活の困りごとを最小限に抑え、確実に対処することが可能 です。

まずは、自分の信用情報がどうなっているのかを把握し、必要な準備を進めていきましょう。

ブラックリストとは信用情報機関に事故情報が登録されること

ブラックリストとは、信用情報機関に金融事故情報が登録された状態を指します。

この状態になると、クレジットカードやローン、携帯端末の分割契約などの審査に通りづらくなり、生活の選択肢が大きく狭まってしまいます。

日本には、信用情報を管理する3つの信用情報機関が存在し、それぞれが異なる業界の情報を扱っています。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

ブラックリストに登録される仕組みを知ることで、「なぜ審査に落ちるのか」「どう改善すべきか」を理解できるため、まずは3つの機関の役割を押さえておくことが重要です。

ここでは、それぞれの機関がどんな情報を管理しているのかを、誰でも分かるように解説します。

◼︎ブラックリストとは?の要点まとめ

- 信用情報機関へ事故情報が登録された状態

- CIC・JICC・KSCの3つの機関が情報を管理

ブラックリストに登録される原因5つ

ブラックリストに登録される主な原因は、日常の支払い遅延から重い債務問題まで幅広くあります。

特に信用情報に深刻な影響を与える行為は、意図せず行ってしまうケースも多く、正しい知識を持つことが重要です。

クレジットカードの延滞、短期間での申し込み、代位弁済、債務整理、そして契約違反は、それぞれ異なる形で事故情報として登録されるリスクがあります。

これらが記録されると、クレジットカードやローンの審査通過が非常に難しくなり、日常生活にも大きな影響が及びます。

そのため、本項目ではブラックリスト登録につながる5つの主要な原因をわかりやすく整理し、どのような行動が信用低下につながるのかを具体的に説明します。

「知らないうちに事故情報になっていた」という事態を防ぐためにも、ぜひチェックしてください。

◼︎5つの原因まとめ

- クレジットカードの支払いが大幅に遅れた

- 短期間で複数のクレジットカードに申し込んだ

- 代位弁済が行われた

- 債務整理を弁護士に依頼した

- クレジットカードの契約違反をした

クレジットカードの支払いが大幅に遅れた

クレジットカードの支払いが大幅に遅れると、まず延滞として記録され、さらに遅延が続くと金融機関が事故情報として登録する可能性が高くなります。

この事故情報こそが、いわゆるブラックリスト入りと呼ばれる状態であり、信用情報に傷がつくことで新たなクレジットカードやローンの審査に大きな影響が生じます。

金融機関にとって返済の遅延は「返済能力の低下」のサインであり、最も重要視される項目の一つです。

そのため、支払い遅延が続くほど審査の通過率は下がり、最終的には金融取引が著しく制限されるリスクもあります。

とくに支払い遅延が61日以上、もしくは3カ月以上になると、一般的に「長期延滞」と判断され、事故情報として登録される可能性が非常に高まります。

一度事故情報が登録されると、5年程度はその情報が残り続け、金融取引の自由度が大きく下がる点も知っておく必要があります。

さらに、スマホの分割払いなど身近な契約にも影響が出ることがあり、信用情報は生活全体に関わる非常に重要なデータといえます。

つまり、クレジットカードの支払い遅延は単なる忘れではなく、信用情報に深刻な影響を与える行為であり、早期の対応が不可欠です。

支払いが遅れそうな場合は事前にカード会社へ相談することで、信用情報への影響を最小限に抑えることも可能です。

短期間でいろんなクレジットカードに申し込んだ

短期間に複数のクレジットカードへ申し込む行為は、信用情報上「申込情報」として記録され、約6カ月間保有されます。

この申込履歴が短期間に集中すると、金融機関から“お金に困っている可能性が高い”と判断されることがあり、審査に不利になるケースが生じます。

申込件数が多いだけで即ブラックリスト入りするわけではありませんが、審査担当者は「返済能力に問題があるかもしれない」という可能性を疑うため、結果として審査落ちが連続するきっかけになることがあります。

特に短期間で3枚以上の申し込みがある場合、リスクが高いと認識される傾向が強まります。

また、申し込んだカードがすべて審査落ちすると、その履歴も金融機関に共有され、より慎重な審査が行われます。

こうした状況が重なると、利用者自身の意図とは関係なく“申込ブラック”という状態に陥り、新規カード取得が非常に難しくなる場合もあります。

申込情報は6カ月が経てば自動的に削除されるため、審査に落ち続けている場合は新たな申し込みを控え、情報がクリアになるのを待つことが賢明です。

さらに、カードの申し込みは「必要なものだけ、間隔を空けて」行うことが重要であり、無計画な申し込みは信用情報に無用なダメージを与えます。

将来的に住宅ローンや自動車ローンなど、大きな金融契約を考えている場合は、より慎重に申し込みの時期と頻度を管理することが求められます。

代位弁済した

代位弁済とは、本来支払うべき本人が返済できなくなった場合に、保証会社が代わりに支払いを行う仕組みのことです。

この状態になると、利用者は金融機関から「返済不能」と判断され、信用情報には重大な事故情報として登録されます。

代位弁済は延滞よりも重い扱いとなるため、返済遅れの中でも特に信用度が低下しやすい項目です。

その結果、クレジットカードだけでなく、ローンやスマホの分割払いなど、あらゆる審査で極めて不利に働くことになります。

代位弁済が発生すると、保証会社から本人へ一括請求や分割返済の案内が届きますが、この対応を怠るとさらなる信用情報の悪化につながります。

事故情報として登録される期間は一般的に5年程度とされ、その間は新規の金融契約がほとんど通らない状況が続きます。

また、代位弁済が行われる前には「延滞」が必ず記録されており、それが長期化することで保証会社が介入する流れが生じます。

つまり、代位弁済は「最後の支払い救済」であると同時に、信用面では最も重いペナルティの一つといえるのです。

もし支払いが難しくなりそうな場合は、早めにカード会社へ相談することで代位弁済を避けられる可能性もあります。

このように、代位弁済は信用情報に深刻な影響を及ぼすため、遅延に気づいた時点で迅速な対策を取ることが重要です。

債務整理を弁護士などに依頼した

債務整理を弁護士に依頼すると、その時点で信用情報には「債務整理手続き中」として記録されます。

この情報は金融機関から見ると“返済が困難な状態”を意味し、審査には非常に大きな影響が生じます。

債務整理には任意整理・個人再生・自己破産など種類がありますが、どの手続きを選んでも一定期間は事故情報として扱われ、ローンやクレジットカードの契約はほぼ不可能になります。

特に自己破産や個人再生は手続きの重さに応じて最大10年間程度信用情報が制限される場合があり、金融活動全般に大きな制約が生まれます。

一方で、債務整理は返済負担を軽減するための公的な救済制度であり、生活再建を図るために有効な手段でもあります。

そのため、信用情報への影響は避けられないものの、将来の返済不能状態を防ぐための重要な選択肢といえます。

弁護士へ依頼した段階で督促が止まり、生活が落ち着くメリットもありますが、信用情報に傷がつくことを理解したうえで手続きを進めることが大切です。

また、事故情報の登録期間が過ぎれば、再びカード作成やローン利用が可能になるため、手続き後は家計管理を見直し、信用回復を目指すことが必要になります。

このように債務整理は生活再建のための有効な方法ですが、その一方で信用情報には大きな影響が生じるため、メリットとデメリットの両方を把握したうえで判断しましょう。

契約違反をした

クレジットカード会社との契約には「規約」が定められており、これに違反すると信用情報へ重大な影響が生じます。

契約違反にはさまざまな種類がありますが、代表的なものとしてキャッシング枠の不正利用、虚偽申告、転売目的でのカード利用などが挙げられます。

これらの行為はカード会社が特に重視するポイントであり、悪質と判断されると強制解約や利用停止といった厳しい措置が取られます。

強制解約が行われた場合、その情報は事故情報として登録され、以降のカード審査やローン審査において大きなマイナス評価となります。

特に虚偽申告や不正利用は「信用を著しく損なう行為」とみなされるため、他社にまで影響が広がりやすい点が特徴です。

また、規約違反は利用者が意図していない場合でも発生することがあり、たとえば家族カードを本人以外が利用したり、他人にカードを貸したりする行為も規約上は禁止されています。

こうした違反を繰り返すと、カード会社との信頼関係が崩れ、結果として事故情報登録につながるリスクが高まります。

一度事故情報が登録されると、5年から10年程度は審査に不利な状態が続き、経済的な自由度が大きく制限されることになります。

契約違反を防ぐためには、カード発行時に規約をしっかり確認し、利用ルールを守ることが最も重要です。

万が一ルールを誤ってしまった場合でも、早めにカード会社へ相談することで、信用情報への悪影響を最小限に抑えられる可能性があります。

【状況別】クレジットカードが使えない期間

クレジットカードが使えなくなる期間は、原因によって大きく変わります。

特に滞納、申し込みブラック、代位弁済、債務整理といった状況は、信用情報機関に記録されるため、長期間にわたって利用制限が続くことがあります。

本項では、それぞれのケースごとに「どれくらいの期間クレジットカードの利用が難しくなるのか」をわかりやすく整理しています。

また、信用情報はCIC・JICC・KSCの3機関で扱いが異なるため、どの情報がどれくらい保有されるのかを理解することが重要です。

「自分はどのケースに該当するのか」「あとどれくらいで利用可能になるのか」を把握することで、再びカード契約ができる時期の目安がつかみやすくなります。

ぜひ状況に合わせてチェックしてください。

◼︎状況別の期間まとめ

- 【滞納・延滞】信用情報機関によって異なる

- 【申し込みブラック】6ヶ月〜1年

- 【代位弁済】約5年間

- 【任意整理】約5年間

【滞納・延滞】信用情報機関によって異なる

クレジットカードやローンの支払いを滞納・延滞すると、その情報は信用情報に記録されます。

この滞納情報は、信用情報機関ごとに登録される期間が異なる点が重要です。

特にCIC・JICC・KSCの3つの機関はそれぞれ独自のルールを持っており、延滞が解消された後でも一定期間は事故情報として保有されます。

たとえばCICでは約5年間、JICCでは契約時期によって1年以内~5年以内、KSCでは5年以内と、同じ延滞でも保有期間に幅があるのが特徴です。

この期間中はクレジットカードやローンの審査が通りにくくなり、スマホの分割契約など日常生活にも影響が及ぶことがあります。

つまり、延滞をすると「支払いが終わったからすぐに信用が戻る」というわけではなく、一定期間金融取引に制限が出ることを理解しておく必要があります。

延滞は些細な遅れでも油断できず、長期化すると代位弁済や強制解約につながる可能性もあります。

そのため、支払いが難しくなりそうな場合は早めにカード会社へ相談することで、信用情報へのダメージを最小限に抑えることが可能です。

信用情報は今後の人生に大きく関わるため、滞納が起きたら早期対応し、同じ事態を繰り返さないことが重要です。

- CIC(株式会社シー・アイ・シー):約5年間

- JICC(日本信用情報機構):2019年9月30日以前の契約または貸付けの場合は延滞解消後1年以内/それ以降は5年以内

- KSC(全国銀行個人信用情報センター):5年以内

【申し込みブラック】6ヶ月〜1年

短期間に複数のクレジットカードやローンに申し込む行為は、信用情報上で「申し込みブラック」と呼ばれる状態になります。

この状態になると、CICやJICCでは最長6ヶ月、KSCでは最長1年間、審査に不利な情報として記録されます。

申し込み履歴は、延滞や代位弁済ほど重い事故情報ではありませんが、短期間に多くの申し込みを行うと、金融機関は“お金に困っている可能性が高い”と判断します。

その結果、新規のクレジットカードやローンの審査に通りにくくなるリスクが高まります。

また、申し込みブラックの情報は、約6ヶ月〜1年が経過すると自動的に消去されますが、その間はカード契約やローン審査の機会が制限されます。

特に住宅ローンや自動車ローンなど、大きな借入を考えている場合は、申し込みのタイミングを慎重に計画することが重要です。

無計画な申し込みを繰り返すと、審査落ちが続き信用回復が遅れるため、必要な申し込みだけに絞り、期間を空けることが推奨されます。

申し込みブラックは一時的な情報ですが、期間中に新たな契約を希望すると信用情報に再び影響を与える可能性もあるため、注意が必要です。

このように、申し込み履歴は軽視しがちですが、クレジットカード利用やローン契約の可否に直接影響する重要な情報であることを理解しておきましょう。

【代位弁済】約5年間

代位弁済は、利用者がクレジットカードやローンの支払いを行えない場合に、保証会社が代わりに返済する制度です。

この代位弁済が行われると、信用情報には重大な事故情報として登録され、約5年間保有されます。

金融機関から見ると、代位弁済は「返済能力が低い」と判断されるため、新規のクレジットカードやローン審査に大きな影響を与えます。

この期間中は、カード発行やローン契約がほぼ通らない状況が続き、日常生活でも分割払い契約やキャッシングの利用に制限が出ることがあります。

さらに、代位弁済が記録されることで、金融機関は同様の契約を慎重に審査するようになり、信用回復には時間がかかることが多いです。

そのため、支払いが難しくなる前にカード会社や金融機関と相談し、返済計画を立てることで代位弁済を回避できる場合もあります。

代位弁済は生活再建の助けになる制度ですが、信用情報に与える影響は非常に大きく、期間中の金融活動には十分な注意が必要です。

また、代位弁済の情報は5年間保有されるため、この間に新たな契約を行う際には審査に通りにくいことを前提に計画する必要があります。

こうした背景を理解し、無理のない返済計画と信用情報の管理を行うことが重要です。

【任意整理】約5年間

任意整理は、債務者が弁護士や司法書士を通じて債権者と直接交渉し、返済条件を見直す手続きです。

この手続きを行うと、信用情報には事故情報として登録されるため、約5年間は新たなクレジットカードやローンの契約が難しくなります。

任意整理は自己破産ほどの強い制裁ではありませんが、金融機関から見ると返済に問題があったと判断されるため、審査への影響は無視できません。

特にCICやJICCでは、任意整理の記録は明確に5年間保有されますが、KSCについては任意整理単独の情報について明記されていない点も注意が必要です。

この期間中に新たな借入を希望すると、信用情報上で過去の整理履歴が参照されるため、審査に通りにくくなることがあります。

任意整理は借金返済の負担を軽くする有効な手段ですが、信用情報に影響を与えるため、将来的な金融活動への影響も考慮して慎重に判断することが大切です。

早期に返済計画を立て、任意整理の情報が消えるまでの期間を見据えて生活設計を行うことが、再び健全な金融取引を行うための重要なステップとなります。

また、任意整理後は遅延や追加のトラブルがないよう、返済計画を守り信用情報を回復させることが不可欠です。

クレジットカードのブラックリストに載っているか確認する方法

クレジットカードの利用履歴や延滞情報は、信用情報機関に登録されます。

自分がブラックリストに載っているかを確認することで、今後のカード利用やローン申請の計画に役立ちます。

CIC・JICC・KSCの3つの信用情報機関では、それぞれ異なる方法で開示請求が可能です。

手数料や開示までの期間も異なるため、自分に合った方法で確認することが重要です。

本項では、各信用情報機関ごとに、手続き方法・手数料・開示までの期間を具体的に整理し、誰でも簡単にブラックリストの状況を確認できるよう解説します。

自分の信用状況を正確に把握することは、今後の金融生活を健全に保つために非常に重要です。

◼︎3つの確認方法

- CICの場合|インターネットまたは郵送で確認可能

- JICCの場合|スマホアプリまたは郵送で確認可能

- KSCの場合|インターネットまたは郵送で確認可能

CICの場合|インターネットまたは郵送で確認可能

CICでは、自分の信用情報をインターネットまたは郵送で開示請求することができます。

インターネット請求は手数料500円で、手続きが完了すれば即日開示可能というメリットがあります。

一方、郵送による請求は手数料1500円で、開示までに10日程かかるため、急ぎの場合は不向きです。

CICの開示情報には、延滞情報や利用残高、過去の申込履歴などが含まれており、ブラックリストに載っているかを正確に確認することができます。

特にインターネット開示は、自宅にいながら手続きが完了し、書面やPDFで保存も可能なので、確認後に金融機関への対応にも役立ちます。

また、CICの開示請求は本人確認が必須であり、運転免許証やマイナンバーカードなどの身分証明書が必要です。

これにより、他人の情報と混同されることなく、安全に確認が行えます。

初めて開示する場合でも、公式サイトの案内に従うことで簡単に手続き可能であり、支払い状況の把握や将来のカード利用計画に欠かせない手段となります。

つまり、CICを通じて自分の信用状況を正確に確認することが、金融トラブルを未然に防ぐ最初のステップです。

JICCの場合|スマホアプリまたは郵送で確認可能

JICCでは、自分の信用情報をスマホアプリまたは郵送で開示することが可能です。

スマホアプリによる開示は手数料1000円で、数分から数時間で結果を確認できます。

郵送による開示も可能で、こちらも手数料は1000円ですが、開示までに1週間から10日程かかります。

JICCの信用情報には、クレジットカードやローンの延滞情報や申込履歴、債務整理の記録などが含まれており、自分がブラックリストに載っているかどうかを正確に確認可能です。

特にスマホアプリでの開示は、PDFで保存したり印刷できるため、金融機関への提出や自己管理に便利です。

開示請求の際には、運転免許証やマイナンバーカードなどで本人確認が行われ、安全に自身の情報を取得できます。

JICCを活用することで、延滞や債務整理の履歴を把握し、今後のクレジットカード利用やローン申請に備えることができます。

このように、スマホアプリを使えば迅速に信用状況を確認でき、金融活動を計画的に進める上で重要な手段となります。

KSCの場合|インターネットまたは郵送で確認可能

全国銀行個人信用情報センター(KSC)でも、信用情報をインターネットまたは郵送で確認することが可能です。

ネットでの開示請求は手数料1000円で、開示までには1週間から10日程度かかります。

郵送による請求も可能で、手数料は1124円~1200円、開示までに同様に1週間から10日程度かかります。

KSCの開示情報には、銀行カードローンや住宅ローン、クレジットカードの利用履歴や延滞情報が含まれ、ブラックリストに載っているかどうかを正確に確認できます。

特にネット開示では、自宅で手続きを完結でき、書面での保存や印刷も可能なので、金融機関への提出や自己管理に便利です。

開示請求の際には、本人確認書類が必要で、運転免許証やマイナンバーカードなどで本人確認が行われます。

KSCを活用することで、過去の延滞やローン返済状況を把握でき、今後のクレジットカード利用やローン契約の計画を立てる上で不可欠な手段となります。

信用情報を正確に把握することは、金融トラブルの予防だけでなく、再びカードやローンを利用する際の安心材料にもなるため、定期的な確認が推奨されます。

クレジットカードのブラックリストは自力で解除できない

クレジットカードのブラックリストに登録されると、自分の力だけで解除することはできません。

信用情報機関に記録された延滞や債務整理の情報は、各機関の規定に従い一定期間保有されます。

この期間中は、いくら返済を完了しても情報が消えるわけではなく、金融機関側が利用者の信用回復を判断することもできません。

また、ブラックリストに載った状態で無理に新規カードを作ろうとしても、審査はほぼ通らず、さらに信用情報に悪影響を与える可能性があります。

したがって、ブラックリスト登録後は、期間が経過して信用情報が自動的に消えるまで待つことが基本となります。

さらに、信用情報を確認し、延滞や債務整理の情報を正確に把握することで、将来のカード利用やローン申請の計画が立てやすくなります。

自力で解除しようとせず、正しい知識と計画的な対応で信用回復を目指すことが重要です。

ブラックリストは一度登録されると消すことができませんが、時間の経過と適切な金融行動によって、再び健全なクレジット利用が可能となります。

ブラックリストに登録されてクレジットカードを使えない時の代替案

ブラックリストに登録されると、通常のクレジットカードは利用できなくなります。

しかし、生活や買い物の利便性を維持する方法はいくつかあります。

本項では、家族カード、デビットカード・プリペイドカード、スマホ決済といった代替手段を紹介します。

それぞれの特徴やメリット・デメリットを理解することで、ブラックリスト登録中でも安心して支払いを行うことが可能です。

状況に応じて使い分けることで、クレジットカードが使えない期間も支払いトラブルを避けながら生活できます。

これから紹介する方法を活用することで、ブラックリスト期間中も金融生活のストレスを大幅に減らすことができます。

◼︎3つの代替手段

- 家族カードを使う

- デビットカード・プリペイドカードを使う

- スマホ決済を使う

家族カードを使う

家族カードは、親や配偶者のクレジットカードに追加で発行されるカードで、ブラックリストに登録されている場合でも利用できる可能性があります。

この方法を利用すると、自身の信用情報に影響を与えずにクレジットカードと同様の支払いが可能です。

ただし、利用額は本会員の信用枠に依存するため、利用可能額に制限があることや、支払い責任が本会員にある点には注意が必要です。

家族カードの支払い状況は本会員の口座から引き落とされるため、遅延や未払いが発生すると本会員の信用情報に影響を及ぼす場合があります。

また、家族カードはカード審査が不要で発行が比較的簡単な点も魅力です。

ブラックリスト期間中に支払い手段を確保したい場合、信頼できる家族と相談して利用することが重要です。

さらに、家族カードの使用履歴を適切に管理することで、支払いトラブルや信用情報への悪影響を避けることができます。

この方法は、自身の信用情報に負担をかけず、日常の買い物やオンライン決済をスムーズに行いたい人にとって有効な代替手段です。

デビットカード・プリペイドカードを使う

デビットカードやプリペイドカードは、銀行口座やチャージ済みの残高から即時に引き落とされるカードで、ブラックリスト登録中でも利用可能です。

銀行口座に残高があれば、通常のクレジットカードと同じように支払いができ、支払い遅延の心配もありません。

また、プリペイドカードはチャージした金額だけ利用可能なので、予算管理にも便利です。

デビットカードは銀行口座の残高が必要であり、プリペイドカードは事前チャージが必要なため、使いすぎを防ぐ効果もあります。

これにより、ブラックリスト期間中でも支払いの確実性と安心感を維持できます。

さらに、オンラインショッピングや公共料金の支払いに対応しているカードも多く、利便性が高い点も魅力です。

ただし、カードによっては海外利用や一部サービスで制限がある場合もあるため、事前確認が重要です。

デビットカードやプリペイドカードは、信用情報に影響を与えずにクレジットカードの代替として活用できる実用的な支払い手段です。

スマホ決済を使う

スマホ決済は、アプリを通じて銀行口座やチャージ済み残高から支払いができ、ブラックリスト期間中でも利用可能です。

PayPay、楽天ペイ、LINE Payなどは、クレジットカードを使わずにオンライン・店舗での支払いが可能です。

スマホ決済は銀行口座やチャージ残高に連動しているため、利用限度額を超えなければ支払い遅延の心配がなく安全に利用できます。

また、ポイント還元やキャッシュバックなどの特典もあり、日常の買い物にメリットがあります。

スマホ決済はアプリ内で利用履歴を確認でき、支出管理もしやすく、ブラックリスト期間中の財務管理に便利です。

ただし、対応していない店舗やサービスもあるため、事前に確認が必要です。

スマホ決済は、クレジットカードに頼らずとも支払いを行える現代的で便利な代替手段としておすすめです。

クレジットカードのブラックリストに載った場合の対処法

クレジットカードのブラックリストに載った場合、まず重要なのは正確な現状把握と返済計画です。

滞納や延滞の原因を明確にし、どの支払いが未完了かを確認することが対処の第一歩となります。

本項では、滞納分の返済や債務整理による負担軽減など、ブラックリスト解除に向けた具体的な方法を紹介します。

これらの対処法を理解し、実践することで信用情報への影響を最小限に抑えながら生活することが可能です。

どの方法が自分に合うかを検討することで、ブラックリスト期間中の金融生活を改善し、将来的に再びクレジットカードを利用できる環境を整えることができます。

強制的に解除することはできませんが、計画的な行動によって安全かつ確実に信用情報を回復することができます。

◼︎2つの対処法

- 滞納した請求分を返済する

- 債務整理して返済負担を減らす

滞納した請求分を返済する

クレジットカードのブラックリストから解除されるためには、まず滞納した請求分を全額返済することが最も基本的な方法です。

滞納状態が続く限り、信用情報には延滞情報が残り続けるため、カードの新規発行や利用は困難になります。

返済を進める際には、利息や遅延損害金を含め、計画的に支払うことが重要です。

返済後も、信用情報機関に記録された延滞情報は一定期間残りますが、正しく管理し返済履歴を確認することで、将来的に信用回復につなげることが可能です。

また、返済中に新たな延滞を発生させないことも、ブラックリストからの早期回復に大きく貢献します。

この方法は、自力でできる最も直接的な対策であり、金融機関との信頼回復にも直結します。

計画的に返済することで、将来的に再びクレジットカードを利用できる環境を整えることができます。

債務整理して返済負担を減らす

債務整理は、借金の返済負担を軽減し、ブラックリスト期間中でも生活を安定させる有効な手段です。

任意整理、個人再生、自己破産などの方法があり、それぞれメリット・デメリットを理解したうえで選択することが重要です。

債務整理を行うと信用情報には事故情報として一定期間記録されますが、返済負担を大幅に減らせるため、生活再建の第一歩になります。

任意整理は交渉によって利息や元本の減額が可能で、自己破産や個人再生は法的に返済義務を整理できます。

さらに、専門家に相談することで手続きの安全性と将来の信用回復計画を両立させることが可能です。

債務整理を活用すれば、無理な返済を続けるよりも生活の安定と再出発を優先できます。

ブラックリストに登録されるとできなくなること

ブラックリストに登録されると、住宅ローンや車のローンが組めなくなります。

さらに、クレジットカードの審査が通らなくなり、日常生活での支払い手段が制限されます。

加えて、スマホの分割購入もできなくなるため、生活の利便性に大きな影響が出ます。

ブラックリスト期間中は、金融取引の幅が狭くなるため、購入や契約の計画を慎重に立てる必要があります。

この内容は、金融取引に制限が出る具体例と、生活への影響をまとめたものです。

◼︎こんな人におすすめ

- 過去にクレジットカードやローンの滞納経験がある人

- これから住宅や車のローンを組みたいと考えている人

- スマホの分割購入を検討している人

住宅ローンや車のローンが組めない

ブラックリストに登録されると、住宅ローンや車のローンの申請はほぼ通りません。

金融機関は、信用情報を参照し、過去の滞納や延滞履歴を確認します。

ここで記録があると、ローン審査においてリスクが高い人物と判断されます。

特に住宅ローンは長期契約で金額も大きいため、審査基準が非常に厳しく、過去に滞納歴がある場合はほぼ審査落ちとなります。

車のローンも同様に、分割払いによる返済リスクを避けるため、金融機関は審査を厳格化します。

そのため、ブラックリストに載っている期間中は、大きなローン契約はほぼ不可能です。

信用情報は一定期間で消去されますが、その間はローンを組むことを前提にした購入計画は控えるべきです。

クレジットカードの審査が通らない

ブラックリストに登録されると、クレジットカードの新規発行や既存カードの追加審査が通りません。

カード会社は、申込者の信用情報を確認し、滞納や延滞の履歴がある場合、リスクが高いと判断します。

その結果、新しいカードの発行は拒否されるのが一般的です。

ブラックリストに載っている間は、日常生活の支払いにカードを利用することが制限されるため、現金やデビットカードなどの代替手段を検討する必要があります。

また、ローンや分割払いにも影響するため、資金計画全体を見直すことが求められます。

信用情報は一定期間経過後に自動で消去されますが、その間はカード審査の通過は非常に困難です。

スマホを分割購入できない

ブラックリストに登録されると、スマホの分割購入も制限されます。

携帯キャリアは、購入者の信用情報を確認し、過去の滞納や延滞履歴がある場合、分割払いを許可しません。

これにより、最新機種のスマホを分割で購入することができず、現金一括購入しか選択肢がなくなります。

さらに、スマホ料金の分割払い自体も審査対象となるため、信用情報が影響する場面は多岐にわたることが分かります。

ブラックリスト期間中は、生活の利便性を考え、デビットカードやプリペイドカード、家族名義での購入など、別の方法を検討することが必要です。

信用情報がクリアになれば、これらの制限は解除されますが、期間中は注意が必要です。

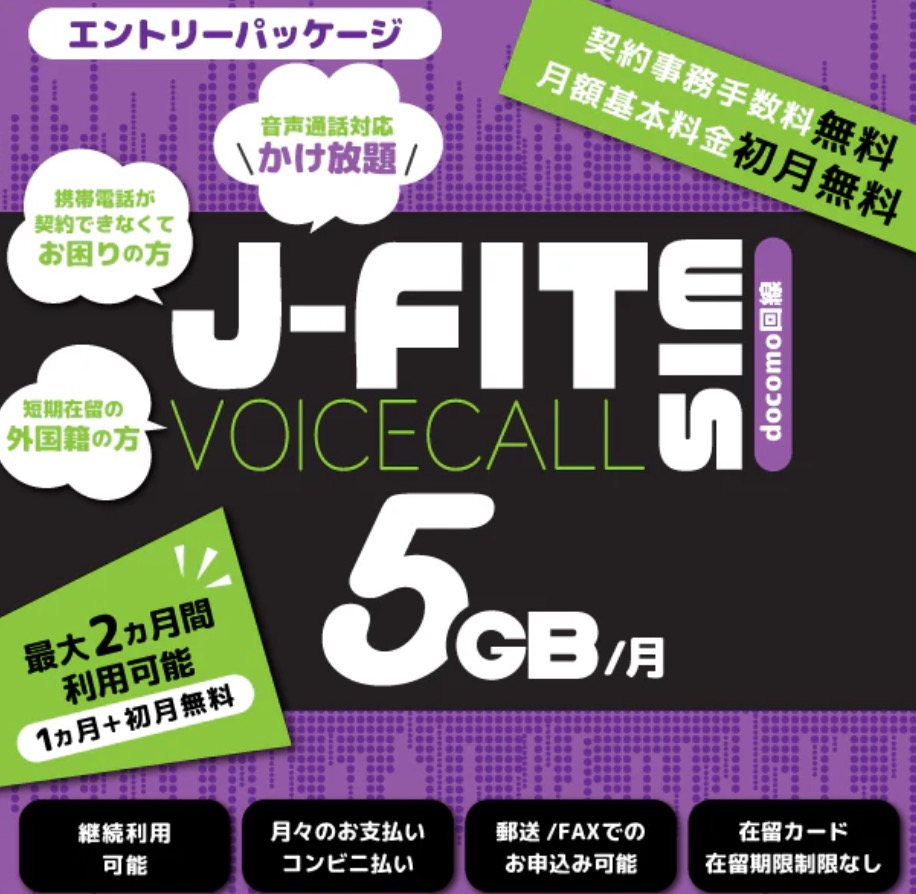

「ミラモバイル」ならブラックリストでクレカを使えなくても契約可能

ミラモバイルは、クレジットカードを持っていなくても契約できる点が最大のメリットです。

支払い方法はコンビニ払いや銀行振込などが選べるため、ブラックリストに登録されてクレカが使えない方でも安心です。

さらに、回線はNTTドコモ回線を使用しているため、都市部でも地方でも安定した通信速度で利用できます。

また、国内通話かけ放題プランもあり、通信費を抑えつつ快適にスマホを利用できるのが特徴です。

これらのポイントから、ブラックリストでクレカを使えない方でもスマホ契約をスムーズに行える環境が整っています。

◼︎こんな人におすすめ

- 過去にクレジットカードの滞納などでブラックリストに載った人

- 月々の通信費を安く抑えたい人

- 安定した速度で通話やデータ通信をしたい人

支払いはコンビニ払いだからクレジットカード不要

ミラモバイルは、支払い方法にコンビニ払いを採用しています。

そのため、ブラックリストに登録されてクレジットカードが使えない方でも、契約手続きをスムーズに進めることが可能です。

全国のコンビニで簡単に支払いできるため、手間も少なく安心です。

また、支払い方法はコンビニ払いのほかに銀行振込も選択でき、柔軟性があります。

この仕組みにより、クレカがなくても月々の通信費を滞りなく支払える環境が整っています。

安心して契約できるだけでなく、家計管理も簡単になるのが大きな魅力です。

NTTドコモ回線でどこでも安定した速度で通信できる

ミラモバイルは、NTTドコモ回線を利用しているため、通信の安定性が抜群です。

都市部でも地方でも、高速で安定したデータ通信が可能です。

ブラックリストでクレジットカードを使えない状況でも、通信速度や接続環境に妥協せず利用できるのが特徴です。

さらに、NTTドコモ回線の広域カバーにより、山間部や郊外でも安定した通信体験が提供されます。

この回線の強みは、動画視聴やオンライン会議、SNSの利用など、日常生活のあらゆる通信シーンで快適さを実感できる点です。

国内通話かけ放題で高コスパ

ミラモバイルは、国内通話かけ放題プランを提供しています。

ブラックリストでクレカが使えない場合でも、電話をよく使う方にとって高コスパなサービスです。

通話時間を気にせず、家族や友人、仕事関係の連絡も安心して行えます。

月額料金が安いのに、通信や通話の品質も確保されており、費用対効果が非常に高いのが魅力です。

また、通話かけ放題により、予想外の追加費用の発生もなく、家計管理も簡単になります。

これにより、クレジットカードなしでも安心してスマホを使える環境が整っています。

クレジットカードがブラックリストに登録された時のよくある質問

よくある質問に答えることで、ブラックリスト登録時の不安を解消します。

各質問に対して具体的に解説しているので、クレジットカード利用者やこれから作ろうとしている方も理解しやすい内容です。

実際に審査落ちや履歴の扱い、債務整理中の作成可否など、リアルなケースに基づいた情報を提供しています。

◼︎こんな人におすすめ

- ブラックリスト登録に不安がある方

- クレジットカード審査の仕組みを知りたい方

- 債務整理や履歴の扱いについて知りたい方

クレジットカードの審査に落ちた場合、履歴は残りますか?

審査に落ちた履歴は信用情報機関に一定期間記録されます。

一般的に6か月から1年間は履歴として残るため、短期間で同じカード会社に再申し込みしても審査に影響する可能性があります。

ただし、この履歴は長期的な信用情報には大きく影響しないため、他社のカード審査には必ずしも悪影響が出るわけではありません。

また、履歴は信用情報機関によって管理されており、本人が閲覧できるため、事前に確認して今後のカード利用計画を立てることも可能です。

このため、審査に落ちても冷静に状況を把握することが大切です。

ブラックリストに登録されるとクレジットカードの限度額が減額されますか?

ブラックリスト登録によって、現在利用中のクレジットカードの限度額が減額されることがあります。

これは、カード会社が利用者の信用リスクを評価して、支払い能力の低下を防ぐために行う措置です。

減額の程度は個人の利用状況や滞納回数によって異なり、場合によっては一時的な凍結や利用停止となることもあります。

この状況は信用情報に記録され、将来の新規カード申込みにも影響を与えることがあるため、早めに滞納分の返済や相談を行うことが重要です。

借金した経験がないのに審査が通らないのはなぜですか?

借金経験がなくても、審査が通らないケースはあります。

これは、信用情報だけでなく、収入状況や職業、勤続年数、他社との取引履歴など、総合的な信用評価が行われるためです。

例えば、短期間で複数のカードを申し込んでいる場合や、勤続年数が短く安定性が低い場合も審査に影響します。

また、過去の少額の滞納や公共料金未払いも審査落ちの原因になり得るため、借金がなくても必ずしも承認されるとは限りません。

このため、信用情報の自己確認と、安定した収入や支払い履歴の確保が重要です。

クレジットカードの支払いが1日遅れただけでもブラックリストに登録されてしまいますか?

支払いの遅延は、1日程度で即ブラックリスト登録されることは通常ありません。

信用情報機関では、遅延の程度や回数によって評価され、61日以上の延滞や複数回の遅延がブラックリスト登録の対象となります。

ただし、短期の遅延もカード会社に報告される場合があり、限度額や利用条件に影響することはあります。

そのため、1日遅れでも迅速に支払うことが重要で、記録が残らないよう早めの対応が推奨されます。

債務整理中でも作れるクレジットカードはありますか?

債務整理中の場合、多くのクレジットカードでは審査が通りません。

ただし、プリペイドカードやデビットカード、ブラックリスト対応のカードなど、一部のサービスは利用可能です。

これらは、事前に入金した金額分だけ使える仕組みのため、カード会社の信用リスクを回避できます。

そのため、債務整理中でも安全にカードを利用できる手段として活用できます。

安心して日常の支払いや通信契約に使える点がメリットです。

ミラモバイルならクレカブラックでも申し込み可能!

ミラモバイルは、ブラックリストに登録されてクレジットカードが使えなくても契約可能です。

支払いはコンビニ払いや銀行振込が選べるため、クレジットカード不要で安心して利用できます。

さらに、NTTドコモ回線で全国どこでも安定した通信が可能で、通話かけ放題プランもあるため、通信費を抑えながら快適にスマホを使えます。

ブラックリストでクレカが使えない方に最適なサービスであり、月々の支払い管理や通信環境もストレスフリーで利用できます。